人口红利逐步降低,叉车具备丰富的应用场景。叉车是指对成件托盘类货物进行装卸、堆垛和短距离运输、重物搬运作业的各种轮式搬运车辆,国际标准化组织ISO/TC110 称其为工业车辆。叉车属于物料搬运机械,大范围的应用于车站、港口、机场、工厂及仓库等各个国民经济部门,是机械化装卸、堆垛和短距离运输的高效设备,对人力替代的经济效益显著。

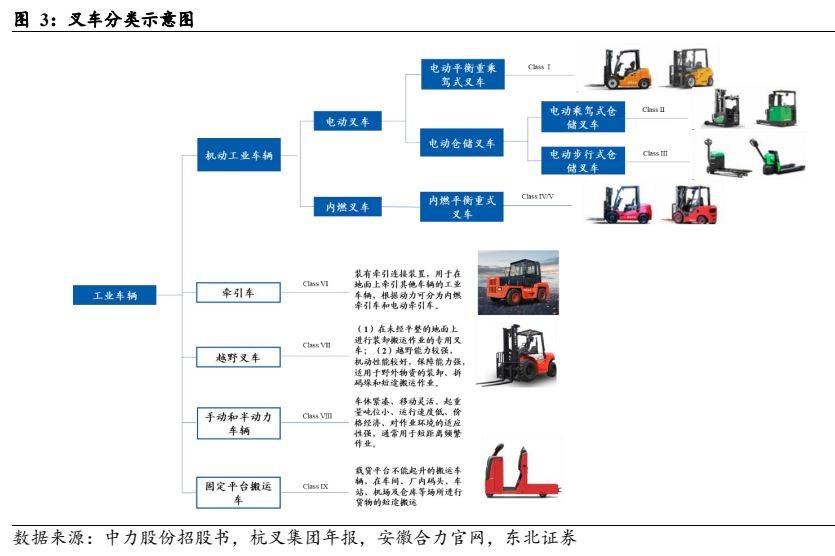

叉车品类丰富,足以适应各类复杂工况。根据中国工程机械工业协会工业车辆分会的分类标准,工业车辆大致上可以分为机动工业车辆、牵引车、越野叉车、手动和半动力车辆和固定平台搬运车。其中,机动工业车辆又分为电动叉车和内燃叉车,电动叉车包括 Class I 电动平衡重乘驾式叉车、Class II 电动乘驾式仓储叉车和 Class III 电动步行式仓储叉车,内燃叉车即 Class IV/V 内燃平衡重式叉车,其中四类车为内燃小轮距,基本使用实心胎。一般都会采用 LPG 作为动力源;而 5 类车通常用充气式胎,车身尺寸大,有高通过性+抗震性,一般适合户外工况。

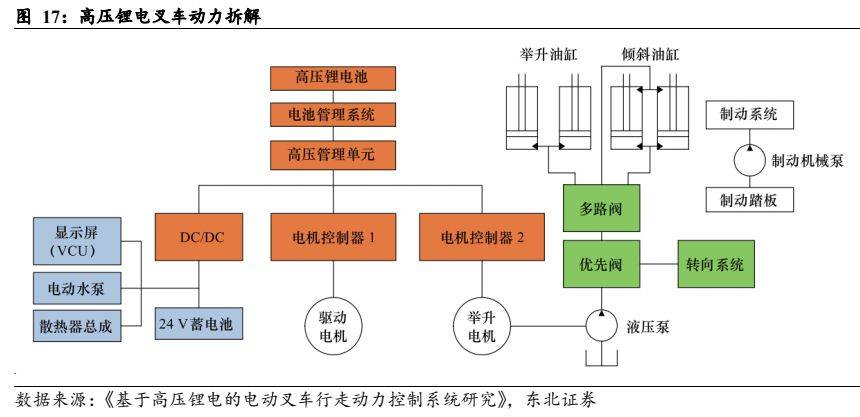

叉车运行原理:叉车通过液压系统(门架的起升和倾斜机构的工作)、滑轮系统和控制装置(控制叉车的行驶和升降)的组合来在不同距离上提升/托举重物。叉车零部件构成:动力系统、传动系统、转向系统、液压系统、车身系统、操纵系统、电气系统、制动系统和起升组件等主要部分所组成,其中动力系统为叉车提供工作所需动力,主要可大致分为内燃机与电动机两类;传动系统是把发动机的动力传递给驱动轮,以实现叉车的前进和后退,一般由离合器、变速箱、驱动桥、驱动轮等组成;转向系统则由转向器、转向桥、转向轮等组成,用以控制叉车的行驶方向。

三类车销量占比较高,内燃车占比年年在下降。从销量结构来看,我国三类车占据主要份额,同时随着电动化进程逐年提升,2020-2022 年我国三类车销量占比分别为40.35%、48.13%和 50.10%;同理内燃叉车四类与五类车的合计占比则逐年降低,2020-2022 年我国四+五类车合计销量占比分别为 48.73%、40.17%和 35.61%;电动平衡重和乘驾的 1 类与 2 叉车占比逐年提升但总体比例仍处于较低水位,具备长足的发展空间,2022 年两者销量占比分别为 12.61%与 1.68%。从价值量来看,三类车价值量远低与其它车型。根据中力股份招股说明书(注册稿)披露,2022 年其一类/二类/三类/五类叉车的平均价格分别约为 9.79 万元、8.31 万元、0.91 万元和 7.63 万元。

叉车月销量增速与制造业 PMI 呈现正相关。叉车具备丰富的下游应用场景,尤其在各类型工厂的物料搬运场景运用广泛,因此其销量增速与制造业 PMI 大体上呈现一定的正相关。3 月中国制造业 PMI 升至 50.8%,制造业景气度回升。

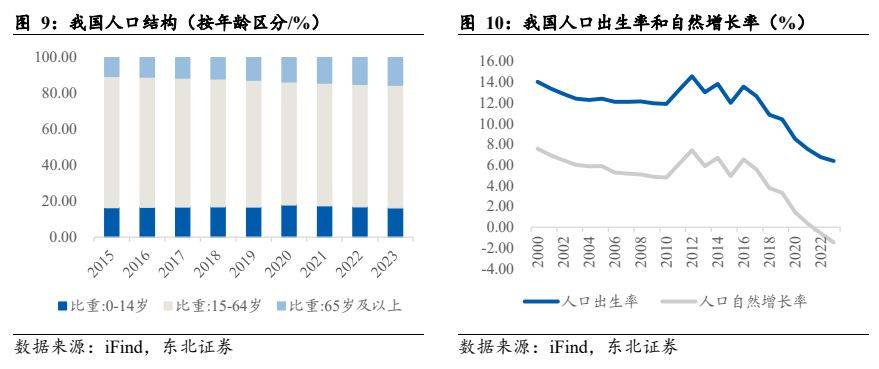

老龄化趋势显著,设备更换有望打开叉车成长空间。叉车对搬运劳动力的替代作用显著,从我国人口结构来看 65 岁及以上的人口比例由 2015 年的 10.50%上升至 2023年的 15.40%,提升约 4.90pct。同时我们国家社会物流总额也由 219.2 万亿元提升至 2022年的 347.6 万亿元,提升约 58.58%。根据国家发改委的统计数据,2022 年我们国家社会物流总费用约为 17.8 万亿元,社会物流总费用与 GDP 的比率约为 14.71%,较 2015年降低 1.29%,该比率通常可用衡量社会物流成本水平及现代化水平,与美日等发达地区相比,在物流效率上我国仍有一定的提升空间。

电气机械行业为叉车重要下游。根据中国工程机械工业协会工业车辆分会多个方面数据显示,2022 年机动工业车辆销量前三的行业分别为:电气、机械行业;批发零售业;交通运输仓储、物流仓储、邮政业,同时 2022 年电动平衡重乘驾式叉车、电动乘驾式仓储叉车与内燃平衡重式叉车销量最高的行业均为电气、机械行业。

叉车电动化大势所趋,经济效益逐步显现。根据中国工程机械工业协会工业车辆分会多个方面数据显示,2013 年我国电动与内燃叉车的销量分别约为 8.89 万台和 23.98 万台,到了 2022 年则分别为 67.48 万台和 37.32 万台,对应复合年均增长率分别为 25.25%和 5.04%,我国电动叉车占比显著提升。

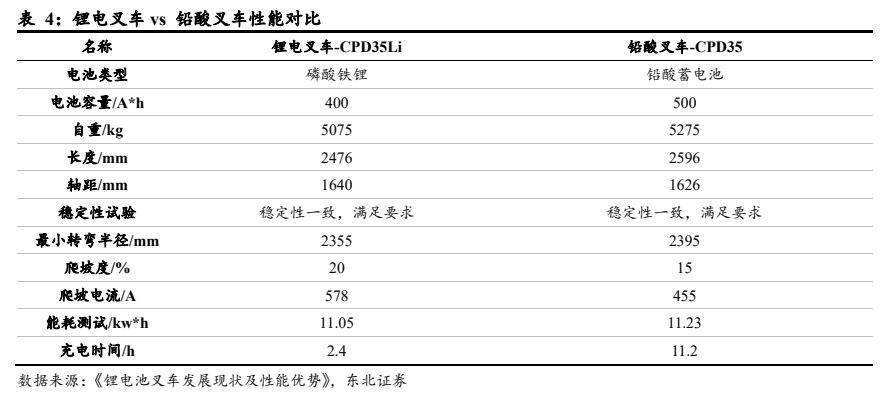

电动叉车经济效益高,锂电叉车较铅酸优势显著。电动叉车虽然初始配置价格较高,但在全生命周期维度,较传统的汽油/柴油/液化石油气叉车具备显著的成本优势,在绝大数工况下,8h 的电叉续航基本能满足各类需求,同时能源成本大幅度的降低。电动叉车主要种类为锂电叉车和铅蓄叉车,其中锂电叉车根据电机能更加进一步分为低压和高压锂电。根据《锂电池叉车发展现状及性能优势》研究表明,锂电叉车较铅酸叉车在充电时间、爬坡度上具备明显优势。依据相关研究表明,以 2.5T 的平衡重叉车,双班制日工作 13.6h 以及年工作 300 天计算,电动较内燃叉车使用成本降低约 80%;相同情况下,锂电较铅酸的使用成本约降低 30%,锂电叉车经济优势显著。

原材料价格走低,产业链利润率有望提升。锂电叉车的主要成本来自于钢材与电池包,通常电池包的成本在 30%-40%,其价格与碳酸锂价格关联度最高,随着 22Q1之后的原材料双双走低,锂电叉车的利润率进一步释放。

杭叉+合力占据主要份额,电动化率持续提升。根据中国工程机械工业协会工业车辆分会数据及我们的测算,近年来杭叉集团和安徽合力两者合计在国内的市占率约在 50%上下,头部企业在规模成本/渠道布局/售后服务/出口能力上均具备较大优势,同时随着多年经验带来的品牌效益提升,杭叉与合力的出口/锂电产品有望进一步受益。虽然在内燃时代国产品牌较全球龙头有一定的差距,但是以锂电为代表的新能源叉车的推广叠加国内成熟的锂电产业链,赋予国产品牌较强的规模生产能力和成本控制能力,平衡重式叉车电动化率提升。2018-2022 年我国平衡重式叉车的电动化率由 16.45%提升至 26.14%;高压锂电叉车在快充/电机性能上较铅酸叉车明显提升,整体平衡重式叉车电动化率仍然处于较低水平,随着高压锂电产品的迭代有望加速电动转型。

电动化趋势显著,国内外市场仍具备长足发展空间。根据世界工业车辆统计协会多个方面数据显示,从市占率角度上,工业发达国家和地区的电动叉车市占率明显高于内燃叉车;自 2013 年期全球电动叉车的市占率就高于 54%以上,而中国仅对应约 27.05%;到了 2022 年全球电叉市占率来到 70.57%,欧洲更是高达 88.81%,中国虽然较 2013年明显提升,但仅为 64.39%,在电动化上仍然具备长足的发展空间。同时从欧洲地区叉车订单角度来看,欧洲经历 2021 年的大幅度增长后,伴随着电动化率的逐步提升,虽然 2022 年整体订单有所下滑,但从全球角度来看电动化趋势才起步,同时在工业化落后地区电动化进程还处于起步阶段。同样电动化率较高地区还存在相对量的铅酸叉车,锂电叉车产品有望打开新一轮替代市场。

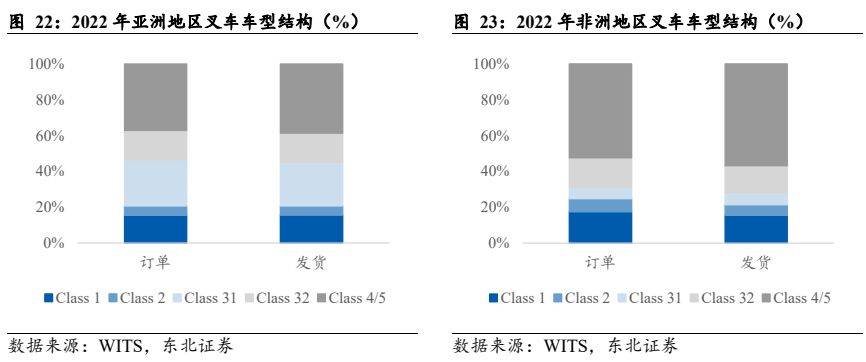

下游地区偏好差异显著,1+2 类车占比仍然较低。不一样的地区对由于工业发达程度/下业发展速度不一/基本的建设等因素的不同,各自地区叉车的销售结构存在比较大的差异。根据世界工业车辆统计协会多个方面数据显示,欧洲地区 4/5 类车的出货量仅为 11%左右,而北美则为 35%。同样作为发达地区但是在车型结构上任旧存在较大差异,但两者 1 类与 2 类车的占比均处于较低位置,合计看欧洲约为 26%/美国约为 27%,均具备长足的发展空间。

非洲/大洋洲地区内燃占比较高,3 类车仍为亚洲主要车型。相比之下,在发展相对落后的非洲以及大洋洲地区,2022 年 4/5 类车的出货量占比分别高达 57%和 42%,虽然目前两洲份额较小,分别为 1.03%和 1.95%,但随着工业化进程的逐步推进,有望迎来阶段式爆发增长;亚洲作为全球份额最大的地区,2022 年其 1+2/3/4+5 类车的占比为 20.71%、40.68%与 38.61%

中国叉车制造份额日益提升,亚欧地区占比最高。根据世界工业车辆统计协会多个方面数据显示,历经多年技术沉淀与市场积累,2022 年中国工业车辆销量占世界总销量的 34%以上,国产制造在全球供应链体系的重要程度日益提升。根据世界工业车辆统计协会多个方面数据显示,亚洲地区机动工业车辆销售占全球比重在 2022 年达到了46.43%,变成全球最主要的工业车辆消费市场,主要得益于中国市场销量的快速提升;2022 年中国机动工业车辆的销量约占亚洲的 73.90%,中国自 2009 年以来持续稳居销量世界第一,欧洲和美洲市场占比分别约为 31.82%和 18.77%。

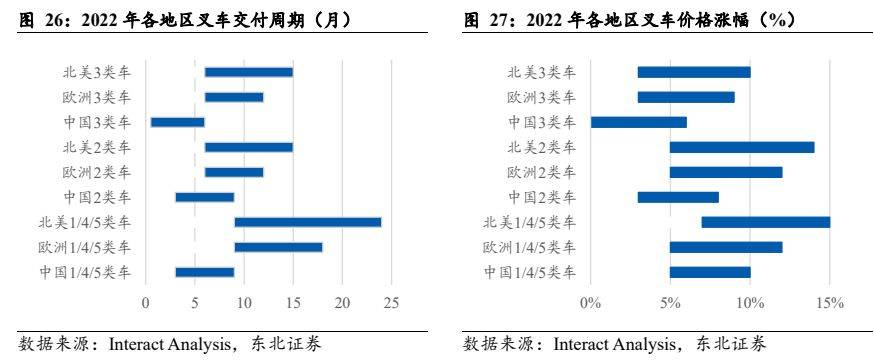

叉车价格涨幅显著,成熟产业链配套优势显现。根据 Interact Analysis 数据表明,2022 年北美市场受到通货膨胀和国际航运受阻的双重影响,平衡重叉车的交货时间延长,其中锂电车型影响更大;2022 年中国在各类叉车的交付周期上明显低于北美与欧洲,产业链制造集群优势显现,同时在价格涨幅区间也低于其他地区。

海外出口维持高增,锂电产品打开国际市场大门。2022 年中国工业车辆出口全世界在台辆上同比增加14.50%,分地区看在美洲、亚洲以及大洋洲的增速分别为23.89%、24.60%和 41.08%。而欧洲市场仅同比增加 0.16%,根本原因在于 3/4/5 类叉车销售下滑所致,但在 1/2 类叉车上分别实现 36.69%以及 67%增长;锂电出口方面,2022年锂电池叉车(1-3 类)销售量为 433,410 台,比上年同期增长 30.29%,呈现快速地增长态势。

(特别说明:本文来源于公开资料,摘录内容仅供参考,不构成任何投资建议,如需使用请参阅报告原文。)

人工智能 Ai产业 Ai芯片 智能家居 智能音箱 智能语音 智能家电 智能照明 智能马桶 智能终端 智能锁 智能手机 可穿戴设备 半导体 芯片产业 第三代半导体 蓝牙 晶圆 功率半导体 5G GA射频 IGBT SIC GA SIC GAN 分立器件 化合物 晶圆 封装封测 显示器 LED OLED LED封装 LED芯片 LED照明 柔性折叠屏 电子元器件 光电子 消费电子 电子FPC 电路板 集成电路 元宇宙 区块链 NFT数字收藏品 虚拟货币 比特币 数字货币 资产管理 保险行业 保险科技 财产保险返回搜狐,查看更加多