安徽合力(600761)、杭叉集团(603298)、诺力股份(603611)、中力机械、大连叉车等

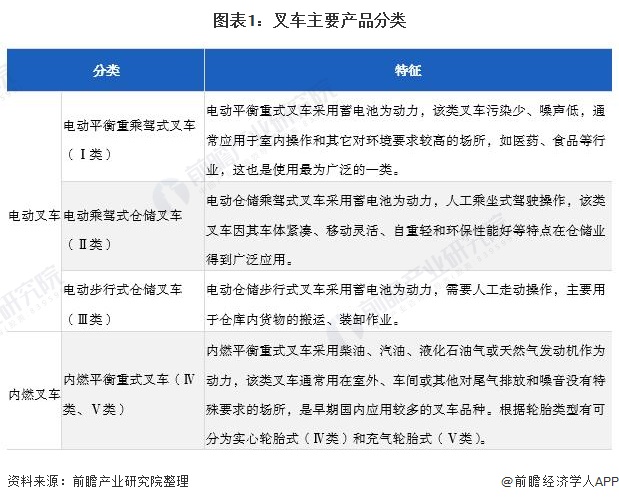

叉车是指对成件托盘货物进行装卸、堆垛和短距离运输作业的各种轮式搬运车辆。按照常见的动力源划分,叉车可分为内燃叉车、电动叉车及手动叉车。按照世界工业车辆统计协会分类,可分为Ⅰ类电动平衡重乘驾式叉车、Ⅱ类电动乘驾式仓储叉车、Ⅲ类电动步行式仓储叉车、Ⅳ类内燃平衡重式叉车(实心轮胎)、Ⅴ类内燃平衡重式叉车(充气轮胎)。其中,第Ⅰ类至Ⅲ类属于电动叉车,第Ⅳ类和第Ⅴ类叉车属于内燃叉车。

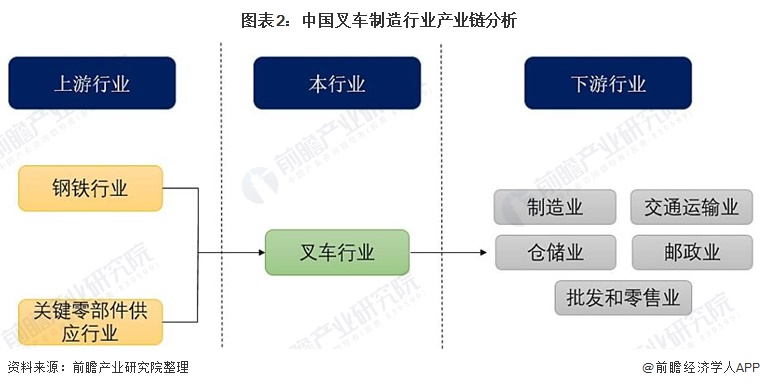

叉车行业的上游主要为钢铁行业与发动机、蓄电池、电机、电控、液压元器件、变速箱、驱动桥等关键零部件供应行业,叉车行业的下业分布广泛,主要有制造业、交通运输业、仓储业、邮政业、批发和零售业等多种行业。

我国叉车工业的发展起步较晚。1953年由沈阳电工机械厂测绘研制第一台电动三支点平衡重式叉车和1958年由五一机械厂(现大连叉车有限公司前身)测绘研制第一台5吨内燃叉车起,开始了我国叉车工业的发展历史。从20世纪70年代后期到80年代中期,全行业先后组织了两次联合设计,奠定了叉车行业的基础;20世纪90年代开始,一些骨干企业在消化吸收引进技术的基础上积极对产品做更新和系列化,同时外资叉车企业纷纷进入中国,形成了产品档次的多层次格局,使叉车行业百花齐放;2016年以来,在政策和技术的双轮驱动下,国内叉车制造业向电动化、信息化方向转型升级。

首先,从核心原材料钢铁的供应来看,2012-2016年中国钢材产量逐年提高,但上涨的速度却越来越小。2017年,钢材总产量为104818.3万吨,虽然同比下降了7.89%,但自2017年起,中国钢材产量又开启了逐年上涨的趋势,2019年,中国钢材产量为120477.42万吨,同比增长8.98%。2020年,中国钢材产量为13.25亿吨,较上年同期同比增加10%。

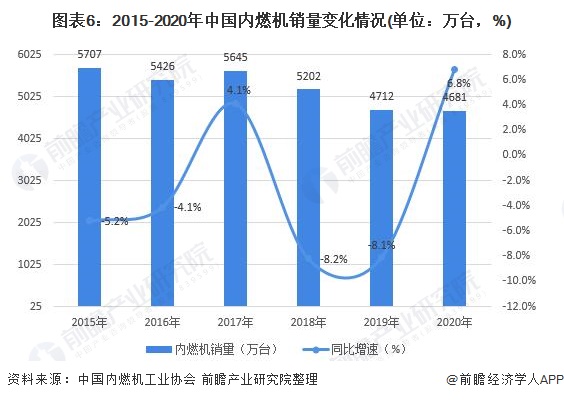

其次,在内燃机方面,我国是内燃机大国,内燃机保有量超过5亿台。据统计,2015-2020年中国内燃机销量波动变化,2020年全年销量为4681万台,同比增长6.8%。

在电动机方面,根据国家统计局数据,2014-2020年,中国交流电动机产量呈先降后增的趋势,2018年后我国电动机产量逐年上势,2020年中国交流电动机累计产量为31705万千瓦,较2019年同比上涨10.34%。

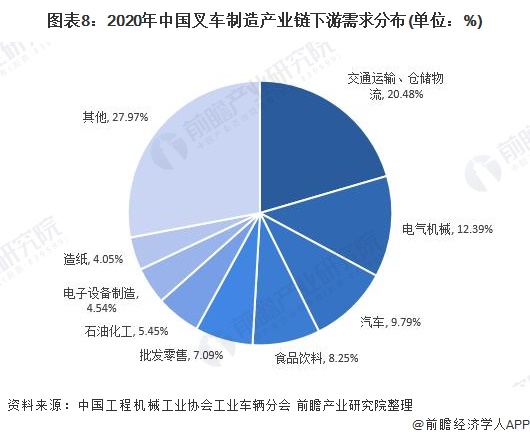

叉车下游应用广泛,需求稳定,物流业及制造业占比较大。叉车大范围的应用于港口、车站、机场、货场、工厂车间、仓库、流通中心和配送中心等。

从中国工业车辆分会统计情况去看,我国叉车使用主要在物流业和工业制造中。从细分行业来看,在交通运输和仓储物流的需求顶级规模,占比约为20.48%;其次是在电气机械和汽车行业的使用需求,占比分别为12.39%和9.79%。

我国叉车制造业通过70多年的消化、引进、吸收,形成了目前全系列新产品的制造生产能力,拥有了全球最大的制造市场。2015-2018年中国叉车制造业总产量逐年增长,2018年为61.07万台,自2019年开始受宏观经济下行和国际贸易摩擦的影响,各大企业扩产积极性较低,2019年全年总产量60.52万台,同比下降0.9%。2020年我国权威机构仅披露了总销量80.02万台,此处参考国内两家有突出贡献的公司安徽合力和杭叉集团的产销率均值(97.80%),测算2020年我国叉车产量约为81.84万台。

在需求方面,2015-2020年,中国叉车行业企业市场销量整体保持增长态势。2020年受益于国内新冠疫情得到迅速控制,国内制造业、物流业的迅速恢复,叉车市场需求迅速增加,2020年中国叉车制造业企业销售量80.02万台,同比增长31.5%,突破80万台大关。

叉车产品主要可分为电动叉车和内燃叉车。2016-2021年,中国叉车制造企业的电动叉车销量占比逐年提升,从2016年的38.2%提升至2020年的51.3%。2020年,电动叉车销量占比首次超过内燃叉车,一种原因是随国家对环境保护逐渐重视,新能源产品替代趋势明显,另一方面在电商和快递物流行业驱动下的仓储物流需求加快速度进行发展,高效率的电动叉车市场顺势成长。

在我国叉车制造的市场规模方面,结合我国行业龙头安徽合力和杭叉集团的叉车价格来看。2016-2020年平均价格分别约为每台6.65万元、6.77万元、6.82万元、6.41万元和5.59万元,由此测算得出2020年我国叉车销售额约为447亿元。

根据前瞻智慧招商系统,我国叉车制造业企业主要分布在华东和华南的经济发达地区,其中叉车制造产业公司数分布最多的是江苏省,其次是广东、山东、浙江、安徽、河北等省份。

根据中叉网统计,按照企业实力和销量为参考,我国叉车制造业企业层次大致上可以分为三个层级:第一阶梯主要为安徽合力股份有限公司和杭叉集团股份有限公司,是我国叉车制造业的主要龙头;第二阶梯为林德(中国)、丰田、龙工、中力、比亚迪、三菱、永恒力等外资企业和国内部分领先企业;第三阶梯为柳工、宝骊、如意、江淮、加力等制造商,具有一定的市场销量,但与前两阶段企业相比竞争力要弱。

从我国叉车制造业的销量集中度情况去看,行业的集中度较高。根据中叉网统计,2020年我国前2名企业销量约占全国总销售量的45%以上、前10名约占全国总销售量的77%以上、前20名约占全国总销售量的89%以上,集中度较2019年略有上升,并且主要是前二企业的销量占比增加。

我国叉车制造业的发展的新趋势主要体现为三个方面:电动叉车替代内燃叉车趋势、信息化技术应用趋势和行业竞争集中度提升趋势。

首先,电动叉车符合国家节能减排、调整能源消费结构的经济政策,顺应工业车辆环保化、高效化、智能化的发展的新趋势,加之存量叉车更新需求加速释放,这些都成为未来叉车行业发展的重要驱动力。

其次,在产品发展方面,叉车制造业将更加关注互联网、信息化技术,无人驾驶技术的应用,在远程监控、诊断、管理软硬件方面满足多种用户多方位需求。

最后,近几年,国内叉车行业集中度逐渐提升,特别是2020年叉车行业集中度上升尤为显著,其中合力、杭叉的同比增长30%左右,这与经济结构转型升级有着密切联系。国内经济结构转型过程中,随信息技术的加快速度进行发展,进入创新驱动发展阶段,传统叉车制造业市场规模增速下降,市场优胜劣汰促使行业集中度大福提升。

在2020年9月召开的《中国工程机械工业协会工业车辆分会七届四次会员代表大会暨2020年年会》上,中国工程机械工业协会工业车辆分会提出,在十四五期间,我国宏观经济仍将保持稳中有进的总基调,同时结合国家环保排放政策升级和约束性要求,电动化(锂电)、新能源化、轻小型化、智能化、网联化等技术将有较好的发展空间,预计到十四五末,中国工业车辆行业企业总产量和销总量预计均将达到85-90万台。参考上述销量增长,初步测算2026年中国叉车制造业市场规模将增长至约525亿元。

以上数据参考前瞻产业研究院《中国叉车制造业产销需求预测与转型升级分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对叉车制造业的发展背景、产销情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来叉车制造业发展轨迹及实践经验,对叉车制造业未来...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

预见2023:《2023年中国叉车制造产业全景图谱》(附市场规模、竞争格局及发展前途等)

预见2023:《2023年中国铜箔行业全景图谱》(附市场规模、竞争格局和发展趋势等)

预见2023:《2023年中国精密光学行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2023:《2023年中国精准PCI行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2023:《2023年中国生物经济行业全景图谱》(附市场规模、竞争格局和发展的新趋势等)

预见2022:《2022年中国氟化工行业全景图谱》(附市场规模、竞争格局和发展趋势等)

- 上一篇: 我国叉车商场潜力巨大 中低端产品竞赛剧烈

- 下一篇: 注意!叉车作业要遵守以下具体实际的要求